LG에너지솔루션 공모주 청약 일정과 경쟁율에 대해서 알아보겠습니다. 이 문서를 전체적으로 읽어주신 분들은 LG에너지솔루션 공모주 청약을 이해하시게 될 것입니다. LG에너지솔루션 공모주 청약의 정보가 필요하시면 모두 읽어주세요.

각 증권사별 수수료 및 청약기간중개설 가능여부, 배정주식수도 아래에서 확인 가능합니다.

LG에너지솔루션 공모주 청약 일정

- 발행사 : LG에너지솔루션

- 공모가 : 300,000원

- 청약일 : 2022년 1월 18일(화) ~ 19(목)

- 상장일 : 2022년 1월 27일(목)

공모주 사상 최대 규모인 LG에너지솔루션의 일반 청약 첫 날부터 증거금이 급증하고 있습니다. 청약 열기가 달아오르면서 일부 투자자들은 증권사에 따라 한 주도 균등한 배당을 받지 못 한 사람도 있다고 합니다.

18일 금융투자업계에 따르면 LG에너지솔루션 일반청약을 받는 KB증권과 대신증권, 신한금융투자 등 7개 증권사에 몰린 청약예금이 1시 기준 무려 21조원을 넘어섰습니다. 역시 사상 최대 규모 대어 답습니다.

공동 대표주관사인 KB증권의 현재 경쟁률은 16.8대 1입니다. KB증권에 집중된 청약예금이 12조3000억원에 달하는 것으로 파악됐습니다. 이어 신한금융투자가 10.5대 1의 경쟁률로 3조8500억원의 증거금을 모았다고 합니다. 대신증권은 6대 1의 경쟁률을 보이고 있습니다.

경쟁율이 가장 높은 미래에셋증권은 67.3대 1로 집계됐는데 미래에셋증권에 배당된 LG엔솔 주식은 절반인 22만1354주, 11만6677주지만 20만명에 가까운 청약자들이 몰려 있어 미래에셋은 한 주도 균등배분을 받지 못합니다.

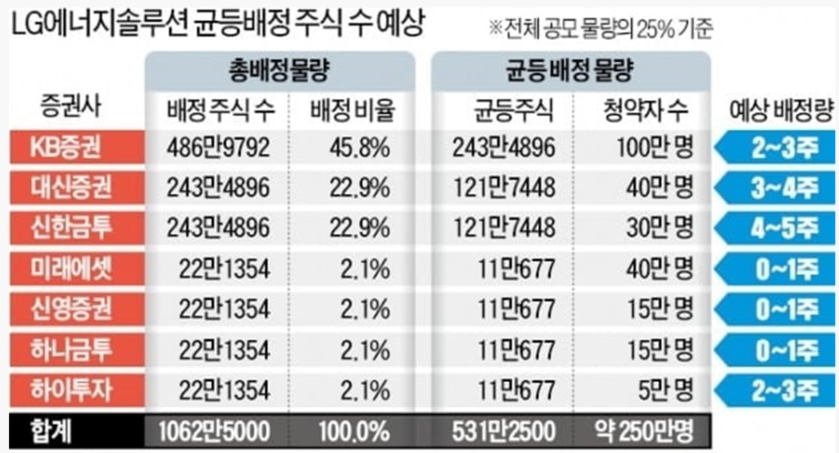

LG 에너지 솔루션은 전체 공모주의 25%에 해당하는 1062만5000주를 일반 가입자에게 배당합니다. 일반투자자는 KB증권(공동주최), 대신증권, 신한금융투자(공동주최), 미래에셋증권, 신영증권, 하나금융투자, 하이투자증권(인수회사) 등 총 7개 증권사에서 신청할 수 있습니다.

KB증권이 4,869,792주(45.8%)로 가장 많은 주식을 보유하고 있습니다. 대신증권과 신한금융투자가 각각 2,434,896주로 22.9%를 차지하고 있습니다. 미래에셋증권, 하나금융투자, 신영증권, 하이투자증권이 각각 2.1%인 22만1354주를 보유하고 있습니다.

청약 방식은 50% 대등·비례가 예상돼 막판까지 투자자들의 경쟁률 경쟁이 치열할 것으로 보입니다. 최소 10주 동안은 보증금의 절반을 내야 하므로 최소 할당금 150만원을 내야 합니다. 중복 구독 또는 중복 구독은 할 수 없습니다.

이틀간 LG엔솔의 예치금이 100조원을 돌파할지 관심이 쏠립니다. 앞서 SK IET가 역대 최대 규모인 81조원의 공모예금을 기록했습니다.

LG에너지솔루션 일반투자자 청약이 오는 19일까지 이틀간 진행됩니다. 청약시간은 오전 10시부터 오후 4시까지로 일반 공모주 청약과 동일합니다.

앞서 기관 수요예측에는 국내 1536개 기관, 해외 452개 기관 등 88개 기관이 참여해 2023대 1의 경쟁률을 기록했습니다. 수주 규모가 5,203조 원에 달했고, 공모가는 가장 높은 30만 원으로 책정됐습니다.

비슷한 분이 많이 읽으신 문서

LG에너지솔루션 공모주 청약을 전달해보았습니다. 모두 다 읽어주셔서 감사합니다. 추가적으로 궁금하신 게 있다면 상단의 글들을 참고하시면 도움이 될 것입니다. 도움이 되셨다면 댓글, 구독, 하트(공감)를 해주시면 블로그 유지보수에 에너지가 됩니다.

'금융정보' 카테고리의 다른 글

| 2024년 하반기 자동차 보험 비용을 줄이기 위한 10가지 팁 (0) | 2024.07.04 |

|---|---|

| 종신보험, 단기납 상품 선택시 유의 사항 (0) | 2024.07.04 |

| 오스템임플란트 상폐 결정 여부 (0) | 2022.01.04 |

| 연말정산 잘 하는법 (0) | 2021.12.23 |

| 개인별 DSR(총부채원리금상환비율) 규제 추가 대출 제약 (0) | 2021.12.21 |